Индивидуальный предприниматель совмещает статус физического лица и субъекта предпринимательской деятельности. Рассмотрим, в каких случаях ИП платит налоги и взносы как физическое лицо, а когда - как предприниматель.

Содержание

Когда ИП действует как физическое лицо

| Ситуация | Налоговые последствия |

| Продажа личного имущества | НДФЛ 13% при определенных условиях |

| Получение дохода от аренды | НДФЛ 13%, если не как предприниматель |

| Получение дивидендов | НДФЛ 13% |

Отличия налоговых платежей

Как физическое лицо

- НДФЛ по ставке 13% или 15%

- Имущественные налоги

- Транспортный налог

- Земельный налог

Как индивидуальный предприниматель

- Налог по выбранной системе налогообложения

- Страховые взносы "за себя"

- НДС (при определенных условиях)

- Страховые взносы за работников

Разделение доходов и расходов

| Критерий | Личные средства | Предпринимательские средства |

| Источник | Личные доходы | Доходы от предпринимательства |

| Налогообложение | НДФЛ | По системе налогообложения ИП |

Особенности налогообложения

Налог на доходы

- Доходы от бизнеса облагаются по выбранной системе налогообложения

- Личные доходы облагаются НДФЛ

- Необходимо четкое разделение источников доходов

Имущественные налоги

- Имущество, используемое в бизнесе, может учитываться в расходах

- Личное имущество облагается налогом как у физлица

- Возможен вычет по налогу на имущество для ИП на ПСН

Отчетность ИП как физического лица

| Налог | Срок отчетности |

| НДФЛ (3-НДФЛ) | До 30 апреля следующего года |

| Имущественные налоги | Оплата по уведомлению |

Важные нюансы

- ИП может получать налоговые вычеты как физическое лицо

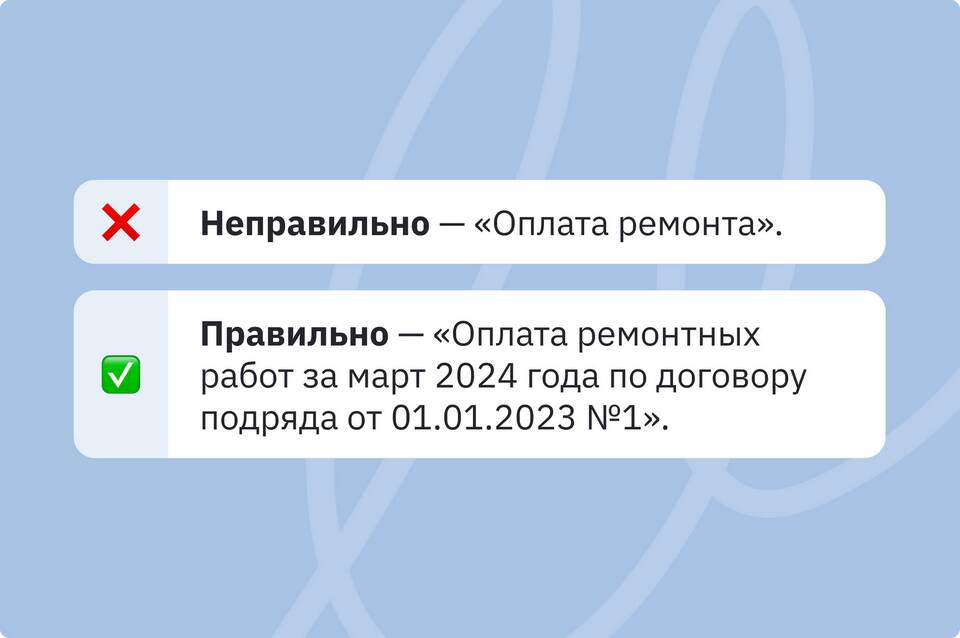

- Банковские счета нужно разделять на личные и предпринимательские

- Смешение личных и бизнес-активов может вызвать вопросы у налоговых органов

Индивидуальный предприниматель должен четко разделять операции как физического лица и как субъекта предпринимательской деятельности. Правильное оформление и учет всех видов доходов позволит избежать налоговых рисков и оптимизировать финансовые потоки.