Непредоставление налоговой декларации в установленные сроки влечет за собой различные виды ответственности в зависимости от статуса налогоплательщика и вида декларации. Рассмотрим возможные последствия нарушения сроков подачи отчетности.

Содержание

Виды ответственности за неподачу декларации

| Тип нарушения | Ответственность | Нормативный акт |

| Непредставление 3-НДФЛ | Штраф 5-30% от неуплаченного налога | ст. 119 НК РФ |

| Неподача декларации ИП | Штраф 1000 руб. + блокировка счета | ст. 119.1 НК РФ |

| Просрочка более 10 дней | Приостановление операций по счетам | ст. 76 НК РФ |

Штрафы за непредоставление 3-НДФЛ

Размеры штрафных санкций

- Минимальный штраф - 1000 рублей

- 5% от неуплаченного налога за каждый месяц просрочки

- Максимальный размер - 30% от суммы налога

- Не менее 1000 рублей даже при нулевой декларации

Пример расчета штрафа

| Сумма налога к уплате | 50 000 рублей |

| Просрочка | 4 месяца |

| Размер штрафа | 50 000 × 5% × 4 = 10 000 рублей |

Последствия для индивидуальных предпринимателей

- Штраф 1000 рублей за каждый месяц просрочки

- Блокировка расчетного счета через 10 рабочих дней

- Возможность дисквалификации при повторных нарушениях

- Наложение ареста на имущество при крупных суммах

Сроки блокировки счетов

| Действие | Срок |

| Предупреждение | После 5 дней просрочки |

| Ограничение расходных операций | Через 10 рабочих дней |

| Полная блокировка | При длительной неуплате |

Как избежать ответственности

- Подать уточненную декларацию до обнаружения ошибки налоговой

- Использовать снижение штрафа по ст. 112 НК РФ

- Предоставить доказательства уважительных причин

- Оплатить налог до подачи декларации

Уважительные причины просрочки

- Тяжелая болезнь налогоплательщика

- Стихийные бедствия

- Военные действия

- Смерть близкого родственника

- Технические сбои при электронной подаче

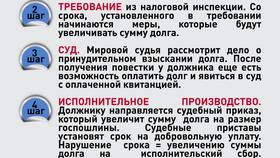

Порядок привлечения к ответственности

| Этап | Действия налоговой |

| 1. Обнаружение нарушения | Составление акта проверки |

| 2. Вынесение решения | Назначение штрафа или иных мер |

| 3.Обжалование | Возможность оспорить в течение 1 месяца |

Срок давности

Налоговый орган может привлечь к ответственности в течение 3 лет с момента нарушения срока подачи декларации.